超1/4的藥品批發企業消失了

日期:2015/12/3

導讀目前醫藥產業集中度提高與行業“多、小、散”產業格局并存。行業在通過一段時間的并購、重組過程之后,一定程度上提高了產業集中度,尤其是藥品流通企業,前100位的藥品批發企業已占到64.28%的市場份額。從批發企業數量分析:2014年的法人批發企業數量與2012年相比,減少比率為28.63%,短短的三年的時間,超四分之一的藥品批發企業消失了。

當前,醫藥工業的發展趨勢是“換擋、變速、趨緩”;藥品招標在各省市實施原則使藥品降價已成常態;藥品使用終端由于“二個總量控制”與“藥占比的規定”導致同比增速下降;尤其是“互聯網+”的新模式在處方一旦放開后的發展態勢及快遞業強勢介入配送等原因,將導致整個產業鏈中的流通環節生存環境嚴峻與商業模式出現顛覆性的變化。

我國經濟發展方式正從規模速度型粗放增長轉向質量效率型集約增長,經濟結構正從增量擴能為主轉向調整存量、做優增量并存的深度調整,經濟發展動力正從傳統增長點轉向新的增長點。

從2013年下半年起,我國醫藥工業總產值持續放緩,2014年,受醫保控費、新版GMP改造等影響,行業增速明顯下滑。受國家宏觀經濟環境影響,藥品流通行業總體運行呈緩中趨穩的態勢,銷售與利潤增幅繼續趨緩。預計2015年藥品終端市場同比增長將小于去年,可能也將是自新醫改后的最低之年。

目前醫藥產業集中度提高與行業“多、小、散”產業格局并存。行業在通過一段時間的并購、重組過程之后,一定程度上提高了產業集中度,尤其是藥品流通企業,前100位的藥品批發企業已占到64.28%的市場份額。從批發企業數量分析:2014年的法人批發企業數量與2012年相比,減少比率為28.63%,短短的三年的時間,超四分之一的藥品批發企業消失了。

藥品零售增速<10%,藥品零售百強占比為28.1%。銷售額在10億元以上的藥品零售企業有15家,其中在40億元以上的有6家,比上年增加3家。

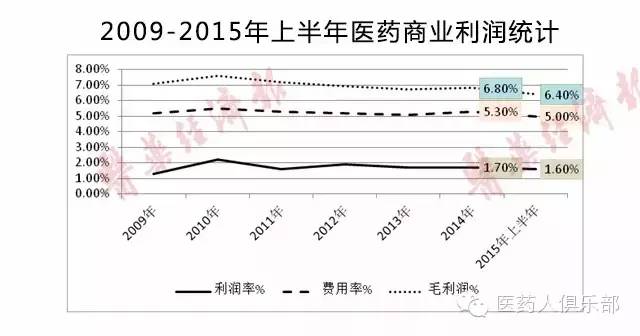

醫藥商業年銷售總額自2011年起增速逐年放緩,從該年的24.6%逐步遞減到2014年的15.2%,2015年上半年下降到12.4%。

2015年上半年,雖大型藥品流通企業的主營業務收入、利潤增長、費用控制普遍優于行業整體水平,對行業發展的引領作用進一步提升,但藥品流通行業總體銷售增長放緩、運營成本增加、毛利率降低等一系列現實情況,對全行業發展形成了較大壓力。

上市公司共17家,市值總值為2593億元,平均市值為152.54億元。規模過百億的企業有15家,其中在800億元以上的有3家。

2015年上半年,醫藥電子商務繼續快速發展。據國家食品藥品監督管理總局統計,2015年上半年共批準、換發證書105家,截至2015年6月30日,擁有互聯網交易資質的企業合計為425家,企業數量同比增長56.3%,其中B2B為90家、B2C為319家、O2O為16家,主要的交易模式為B2B、B2C形式,其中B2B占銷售額比重為90%(O2O模式不含其中)。

全國藥品流通直報企業中,具有食品藥品監管部門頒發的開展第三方藥品物流業務確認文件的有93家。藥品流通直報企業中,開展物流延伸服務的有68家、承接藥房托管的有64家、承接醫院藥庫外設的有22家。藥品零售企業積極探索多元化的藥店服務模式。

從全球范圍看,美國“再工業化”、“重振制造業”、“本土回歸”的戰略實施初見成效。高度集中的格局使麥卡森、卡地納和美源博根三大醫藥流通巨頭獲得了穩定的利潤來源。從美國醫藥流通三大巨頭形成來看,市場集中度提高到了近乎極致,競爭規則已基本定型,幾大巨頭牢牢控制著美國醫藥流通業格局,并逐步沿著價值鏈朝上下游延伸,創新商業模式,增強了對產業鏈的掌控力,改善了醫療保健水平。這包括在上游建立OEM業務,為上游提供信息、廣告等增值服務;為下游提供藥房管理,醫療手術用品定制,自動售藥系統,醫院信息化等,形成了不可替代的競爭地位。

從歐洲醫藥流通發展和趨勢來看,未來5年,降低成本、發揮細分市場的優勢、創新發展是關鍵;未來低價藥將影響各國的報銷模式,批發商與藥房合作是發展方向。醫藥行業微利化特征將成為常態(全球一體化)。伴隨著醫藥物流和互聯網技術的不斷發展,醫藥電子商務模式與傳統商業模式融合進程將加快。

推動主業收入增長,通過供應鏈金融解決客戶資金問題的同時,也幫助自身增加主營業務銷售收入;加快資金流動水平能夠加快企業應收賬款的回收天數;降低融資成本在和銀行合作的同時,也可以要求得到更有利的融資條件和更低的融資成本。

目前,我國的商業健康險正處在政策大力支持的階段中,未來空間廣闊。PBM的部分盈利模式將會納入我國商業健康保險范疇,商保將對制藥商有優勢地位(還必須考慮結合衛計委公布的臨床治療路徑)。未來商業保險還可能發展自己的藥店服務網絡。

對信息系統建議加強數據的備份工作。信息安全事件發生后,會對企業業務數據安全性和系統服務連續性兩個方面造成的后果。主要可以分為四種情況:數據篡改、系統入侵和網絡攻擊、信息泄露,以及管理問題,無論哪一種情況發生,都可能改變企業在行業地位。

制定企業的服務水平標準體系,向制藥業務、大健康產業方向發展。與上下游的企業聯合,建立整個產業鏈的合作伙伴關系。選擇第三方物流合作伙伴,利用專業化物流的規模效益來降低成本。融資租賃將成為公司新的利潤增長點。

我國現有的醫藥產品的分銷模式越來越受到挑戰,比如,傳統終端采購時間需要與商業工作時間的沖突矛盾;推廣手段與渠道單一及信息傳達不足產生的矛盾;市場維護與開發成本高之矛盾;人員成本越來越高與吸引高端人才能力差所發生的矛盾。

終端的物流成本、回款周期與客戶信用不足等問題也是商業無法回避的問題;還有互聯網對傳統醫藥流通渠道的影響,互聯網的發展解決了一個最大的問題就是“信息不對稱”,這對傳統醫藥流通影響非常大,而且也將是趨勢!

未來剩下的醫藥流通可能會因為以下的價值而存在:終端配送職能,尤其是醫療機構,畢竟專業產品需要專業的通道。

人口遷移因素,國內城鎮化率在2014年已達到54.77%,未來可引導1億多農民就近城鎮化落戶,帶來新的健康醫療需求;老齡社會激活銀發市場,利好健康產業的發展;新增出生人口持續增加,促使醫療保健需求市場旺盛。

國家持續不斷地釋放醫療服務資源、零售藥店持續不斷地發展完善、醫藥電子商務迅速地興起,均為藥品流通行業提供了拓展市場的機會和動力。

簡言之有以下一些:稅務部門嚴打虛開增值稅發票;GSP認證大限+嚴厲飛行檢查;二次議價遍地開花;藥房托管擠壓生存空間;配送商遴選存在地方保護;醫藥反腐成為常態化;醫藥商業銷售模式將發生巨變;一票制或兩票制將影響配送渠道結構;藥品全面線上交易提升配送集中度;電子監管加速藥品快批業態消亡;一種類似“團購”的帶量采購GPO新模式將推廣。

醫保控費、藥品價格改革和各地招標政策的陸續出臺等因素或導致醫院終端銷售增速持續放緩,醫藥流通行業已步入微利時代,也倒逼業內企業必須全面提升軟實力,為應對行業新形勢而不斷進行戰略調整。

互聯網技術將持續沖擊并深刻改變行業面貌。藥品流通行業供應服務保障體系如何適應未來的公共衛生、計劃生育、醫療服務、醫療保障、健康管理等系統,如何實現業務協同與支撐,并且構建連通各級平臺和各醫療衛生機構的供應信息網絡,是值得各企業深入思考的問題。

新版GSP的執行。對于大部分的商業公司來講,要通過新版GSP不是很困難的。新版GSP重點強調的是商品的信息化系統的建立,該信息化系統要求做到貨款票帳一致,而目前貨票不同行是大部分商業公司都普遍存在的問題,所以未來藥監局的GSP的飛行檢查只需調用信息化系統,就可以查到貨款票賬是否一致,那么,吊銷商業公司的證書隨時有可能會發生。

實行并優化醫藥供應鏈,使企業盡快轉型為醫藥供應鏈服務提供商。當前企業主要戰略整合商機在于品類采購和醫藥物流的整合,使傳統分銷模式轉型升級為創造價值鏈的營銷模式。所有企業應在轉型創新中快速整合和優化醫藥供應鏈,并與戰略合作伙伴及利益相關方做到無縫對接。

充分利用互聯網技術,搭建醫藥電子商務平臺,擴展新的消費市場。如針對慢病患者設計堅持用藥與用藥常識咨詢服務的模塊;采用電子健康管理咨詢服務方式,設計患者和醫療專業人員進行實時互聯互通的服務模塊;學會使用醫藥電子商務擴大營銷市場、擴大對醫療機構的服務渠道及擴大社區藥店對慢病患者終端覆蓋的服務商機。

樹立服務大健康理念,驅動健康消費。圍繞大健康產業和消費形態,拓展創新服務產品及服務模式。開展對健康人群的服務,并通過建立“互聯網+”的協作,與信息技術相結合創造健康組合服務產品,擴展新的消費市場。

不斷推進國際合作,創新醫藥供應鏈服務模式。有條件的企業可以與國際大健康業態有關的資本技術密集型服務企業合作,引進先進的健康管理技術與服務產品,大膽探索引進國際醫藥物流、國際金融結算、分銷零售業務等功能。

國家對長江經濟帶、京津冀一體化、“一帶一路”等重大戰略的提出,將進一步帶動國內經濟發展,并提供巨大的投資發展機遇。對于醫藥行業來說,尤其要注意長三角地區的醫藥產業技術升級、河北醫藥行業對京津產業轉移的承接、中醫藥服務貿易及相關產業對西部地區經濟發展的拉動等正面因素,使企業發展戰略融入國家大戰略之中,不斷拓展新的終端醫療消費市場和健康服務市場。

我國醫藥流通產業處在快速整合與升級時代,對一個志存高遠的醫藥流通企業來說,首選戰略應該是產業整合戰略,其次才是模式創新和運營效率的提升,資本實力和整合能力已經成為中國醫藥流通業結構重組的關鍵要素。

信息來源:醫藥觀察家網

|