“統治”醫療世界的達芬奇機器人是如何誕生的

日期:2016/1/25

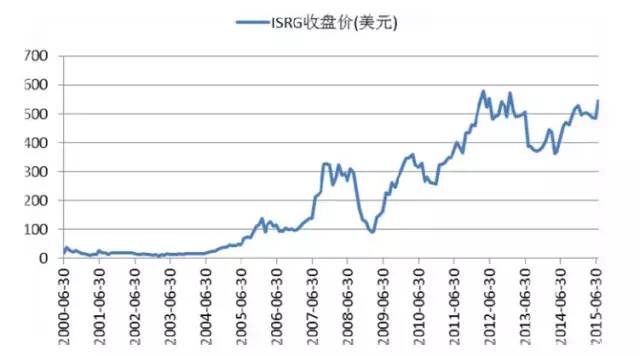

斯坦福研究院-一個神奇的地方

2015年8月,在谷歌上市11周年之際,華爾街做了一項有趣的統計,統計了自谷歌上市以來,11 年中股票回報率超過谷歌(1277%)的美股公司,在參與統計的近6000家美股公司中,只有13家公司的回報率超過了谷歌,其中,有一家叫直覺外科(Intuitive Surgical)的回報率,遠遠超過了谷歌!

達芬奇機器人的技術源于擁有官方背景的斯坦福研究院(SRI),上世紀80年代末的時候,一群科學家在斯坦福研究院開始了外科手術機器人的研發,初衷是要研制出適合戰地手術的機器人。

在后續的研究中,手術機器人引起了美國國防部的關注,他們對這種醫生可以遠程操作來對士兵進行手術的系統很感興趣,很快的,這種興趣變成了實際行動。1990年的時候項目組收到了美國國家衛生研究院的投資,希望他們能夠盡快的研究出可供實際使用的原型。

走向商業化

在1994的時候Frederic Moll博士對這套系統非常感興趣,當時他在SRI主任Guidant手下工作,他多次請求將“Lenny”(早期達芬奇機器人)商業化,以最大化它的價值,然而當時鮮有人看到這一點,大家都在忙著如何將它變得更酷一點。

于是Frederic Moll叫上剛從Acoson公司辭職的John Freund,和SRI經過多次協商后成功購買了關于Lenny機器人的知識產權。之后在1995年成立了Intuitive Surgical Devices Inc(直覺外科公司),他們一開始就引入了風險投資,投資者包括菲爾德基金、塞拉利昂資本和摩根斯坦利。

后來,公司的幾位聯合創始人Moll、Freund都已經離開了公司,現任Guthart在1996年才加入,他之前曾在斯坦福研究院(SRI)工作過。其余高管大多是后期加入的。目前高管中持股較多的是董事局主席Lonnie Smith和CEO Guthart,分別持有1.15%和0.93%的股份。

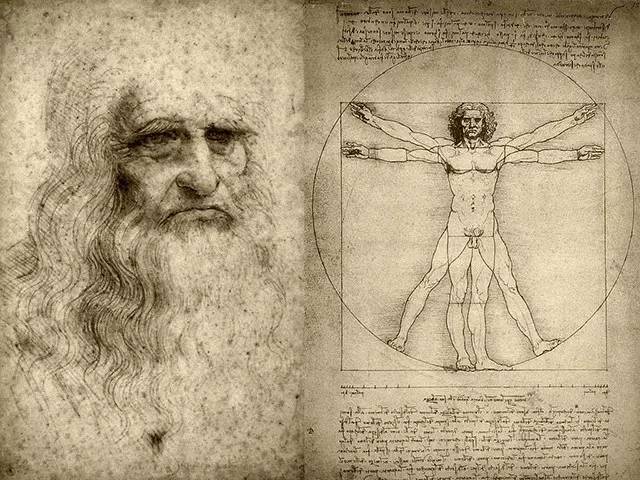

手術機器人“達芬奇”得名于500年前畫家達·芬奇在圖紙上畫出的最早的機器人雛形。后人以此為原型設計出了用于醫學手術的機器人,并以“達芬奇”的名字命名。

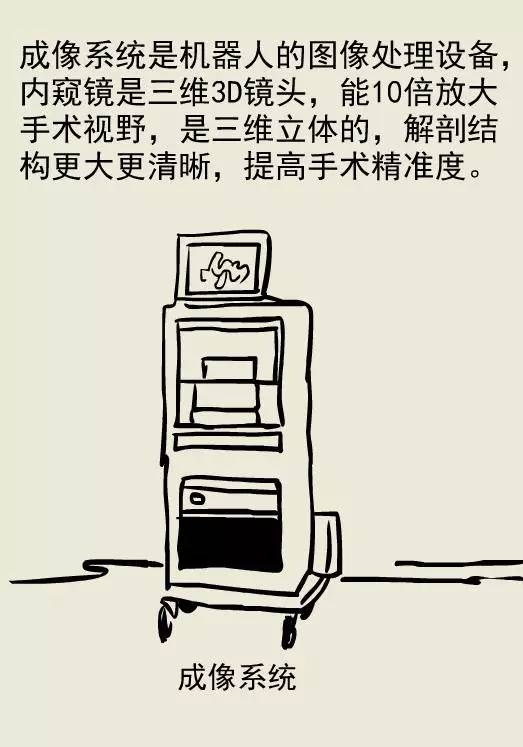

其實,達芬奇手術機器人更為正式的名稱應為“內窺鏡手術器械控制系統”。它是由美國直覺外科(Intuitive Surgical)公司研制的一款高級外科手術機器人系統。它被廣泛應用于成人和兒童的腹部外科、泌尿外科、婦產科以及心臟手術。其設計理念是通過使用微創的方法來實施復雜的外科手術。

目前已經推出了四代產品:

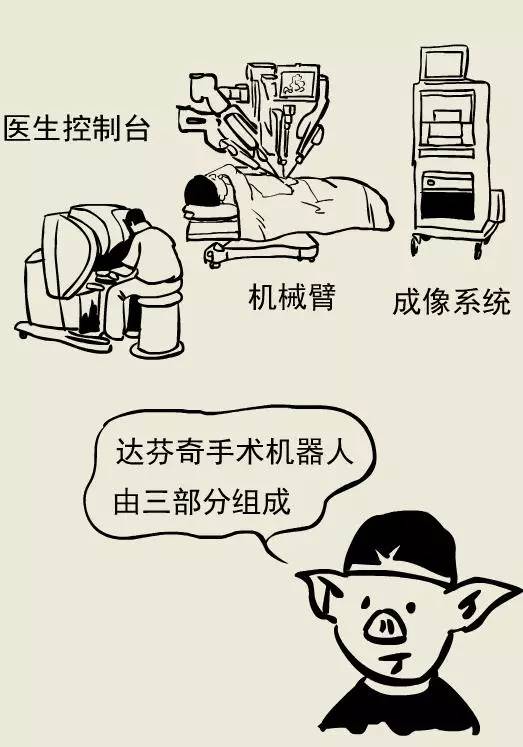

這時候插播一下小大夫漫畫系列之“達芬奇機器人篇”,二師兄來了,他想要客串一下,好吧,就滿足他一下吧。

前方多圖預警,二師兄演的是醫療咨詢師!

二師兄表示不是這樣的~對于手術機器人,很多人誤以為是機器人在做手術,實際上,手術還是醫生在做,機器人只是一個輔助設備而已。

然后,他繼續自言自語了~~

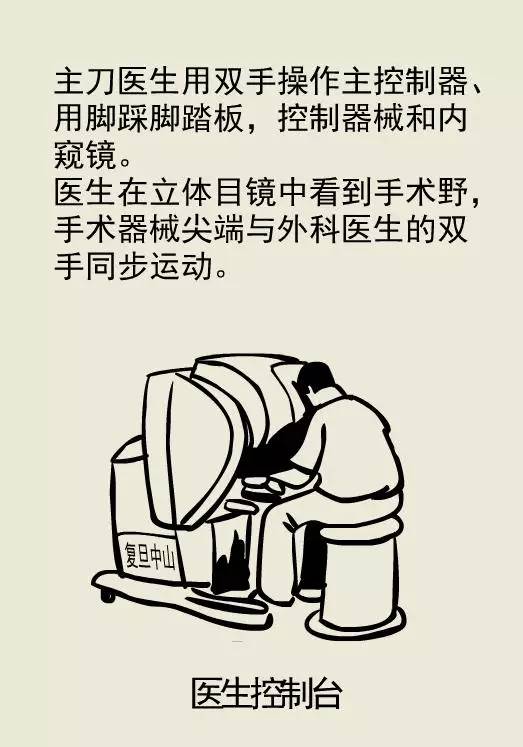

手術時,由醫生坐在控制臺前,將手指放入相應的“指套”里,通過控制手柄“遠程”操縱機械臂尖端的動作。

好了,什么都沒有發生,我們繼續~~

達芬奇手術機器人可以模仿外科醫生的手部動作,通過控制臺的指令來進入病人體內進行手術。公司希望能通過機器人來實現精確微創手術(Minimally invasively surgery),最大程度減輕手術患者因手術創傷而引起的痛苦,并減少相應恢復時間和住院成本。

。我一直堅信,在商業領域,如果你要創建一家公司,如果你是一名創業者、企業家,你肯定希望壟斷市場,避免競爭,因此,只有失敗者才相互競爭。

by paypal 創始人 Peter Thiel

達芬奇手術機器人在手術界的壟斷地位,讓它能常年保持70%的毛利率。其原因,一方面是因為醫療機器人行業的高門檻,還有就是麻煩的FDA審批。其實主要的還是直覺外科公司的知識產權保護產生了較大的技術壁壘。

一般研發手術機器人都需要雄厚的資金和尖端的技術做準備,整個研發涉及了醫學、生物力學、機械力學、材料學、計算機圖形學、計算機視覺、人工智能、數學分析、機器人等多個學科。想要入行就必須要有數十年的技術積累和不斷的研發投入。

ISGR公司的研發投入和收入成正比,研發一般占據營收的8%左右,還有充足的人才儲備。

至于FDA(美國食品和藥品管理局)認證,在美國任何一個醫療設備的系統開發都需要通過FDA嚴格的監測和評估,更不要說手術機器人這么大型的設備了。一臺手術機器人從實驗室到成功應用不僅需要大量資金,另一方面就是需要時間來檢驗,不可能拿小動物來進行手術的吧,所以必須要求機器人時刻保持高精度不出錯,總的來說,安全性和有效是最重要的。

FDA的監測系統有幾大類,其中手術機器人需要通過PMA和510k的要求,大家都知道通過FDA測試往往需要數年,這進一步增加了行業壁壘,目前看來,至少在未來幾年里都鮮有像樣的競爭產品出現。

由于產品以及使用對象的特殊性,手術機器人需要特定的培訓和后續的服務和配件,已經采購其機器的醫院,如果之后想更換機器人(當然目前還只有達芬奇可供選擇),會面臨非常高的替換成本,就像銀行的IT系統一樣。所以直覺外科公司一旦鎖定用戶實現銷售,沒有特別大的質量和技術問題客戶是不會放棄使用的。

另外,操作達芬奇是需要上崗證的,學習該機器也需要一段時間(大中華區唯一的培訓基地位于香港威爾士親王醫院),一旦習慣了一種操作方式后,很難再去適應其他的機器的,因而就潛在的設置了技術壁壘。

2015年8月,在谷歌上市11周年之際,華爾街做了一項有趣的統計,統計了自谷歌上市以來,11 年中股票回報率超過谷歌(1277%)的美股公司,在參與統計的近6000家美股公司中,只有13家公司的回報率超過了谷歌,其中,有一家叫直覺外科(Intuitive Surgical)的回報率,遠遠超過了谷歌!

直覺外科公司的成長大致可以分為三個階段:

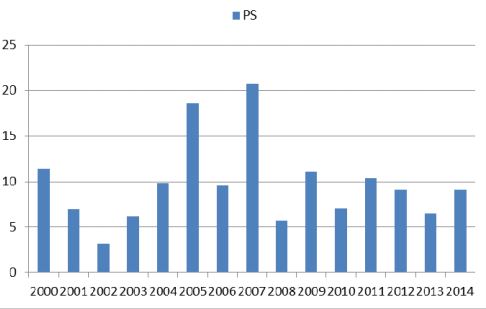

作為醫療機器人的領軍企業,直覺外科公司(ISRG)市值最高曾達到220億美元。公司于2000年6月上市,前幾年由于技術太前瞻、市場認知度較低等原因,股價表現平平,此時公司的PS(市銷率)是12倍。在2001年-2004年PS都維持在10倍以下。

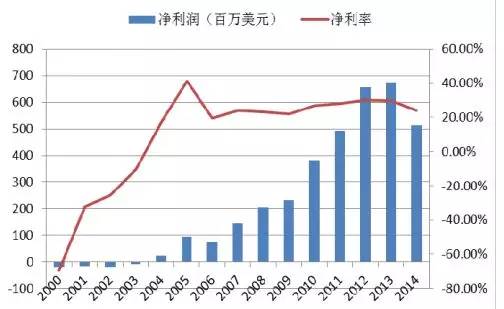

在2004年,ISGR終于扭虧為盈,此時由于盈利能力仍較弱,PE達到了58倍,估值顯著高于同時期美股醫療器械公司平均25倍PE的水平,顯示了市場對其抱有較高的信心。

2005年迎來轉折,其開發的達芬奇機器人被美國FDA 510k批準用于婦科微創手術,使得達芬奇手術機器人的應用場景極大擴展。該年營業收入同比增加60%,凈利潤從上一年的2300萬美元增長到了9400萬美元,而股價出現了3倍的上漲,首次超過100美元,總市值從13億美元增長到了40億美元,相應的PS比率達到了18倍,PE還是保持在45倍。

2006年雖然營收仍保持64%的高增長,但由于新產品利潤率低及計提折舊等原因,股價保持平穩,而PE基本與05年持平。可見在進入成長中期后,盈利能力也逐漸成為了企業獲得高估值的核心能力。

2007年直覺外科公司的股價一度上漲到了300美元,總市值突破100億美元,PS比率也超過了20倍。

在2008年金融危機期間,達芬奇機器人銷量仍然保持了高速增長。但受市場整體估值水平影響,PE從2007年的86倍下降到了2008年的24倍,ps也降為7倍左右。

2010年后進入相對成熟期營收增速趨于平緩,盈利能力也保持相對穩定,PE保持在25-35倍,仍高于普通醫療器械公司的平均PE。

在機器人公司常用的EV/EBITDA這一指標上,直覺外科公司的EV/EBITDA基本與PE趨勢一致。

2012年,由于新開發的第三代手術機器人的出色性能和巨大銷量,股價達到最高峰594美元,較上市初期上漲超30倍!

自2000年上市以來到2012年,得益于達芬奇機器人的高昂售價以及滲透率的不斷提升,直覺外科公司的營業收入都保持了高速增長,年復合增長率45%,2004年營業收入首次突破一億美元,2009年突破10億美元大關,持續的高速增長讓達芬奇機器人迅速覆蓋了美國的各大醫院。

同時由于該設備是耐用品,在美國市場趨于飽和,海外市場開拓偏慢的情況下,增長乏力問題開始顯現,2014年營業收入21.3億美元,首次出現同比下降。

達芬奇手術機器人在醫療外科手術界的稀缺性也使得公司能獲得超高的毛利率和凈利率,作為一家設備供應商,自2005年后,直覺外科的毛利率可以長年維持在70%左右,凈利率一直高于20%,毛利率和凈利率水平均明顯高于行業平均。

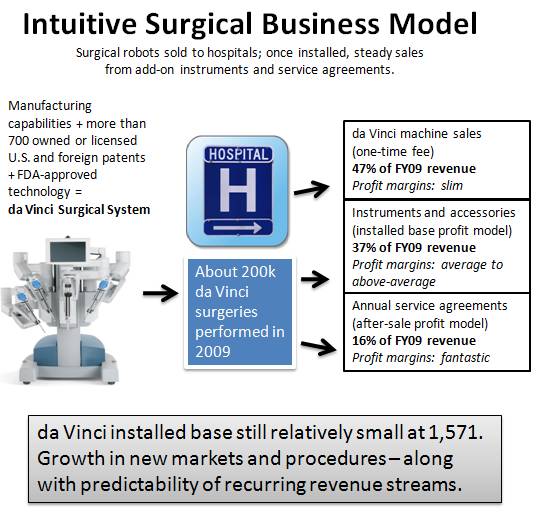

直覺外科公司的營利模式以銷售達芬奇機器人為基礎,同時獨家出售長期穩定的重復消耗的耗材、配件工具及服務。

在銷售模式方面,直覺外科公司主要采用直銷和代理商模式,在美國國內公司均采用直銷模式,在開拓國際市場方面,由于代理商模式會有助于迅速開拓市場,公司一開始較多的采用代理商模式,但隨著市場認可度的不斷提高,正逐漸向直銷模式轉變。

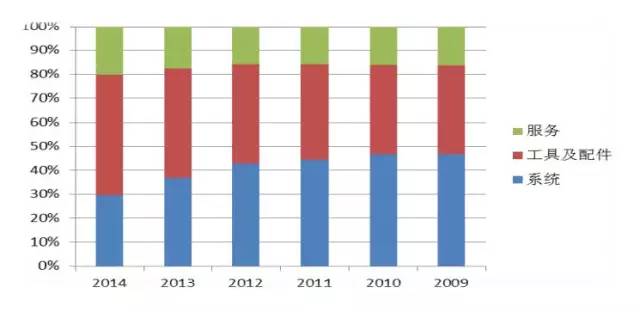

由于達芬奇機器人已經覆蓋了美國三分之二以上的中大型醫院,甚至連一些社區醫院也已經配備了達芬奇機器人,寄期望于其在美國國內的高速成長已不太可能,從收入結構的變化,我們也可以看出達芬奇機器人的盈利成長模式正在逐步發生改變。

每臺達芬奇機器人售價約為100-230萬美元。從2009年開始,配件及服務收入超過系統銷售收入,未來這種趨勢還會持續。

2012年工具配件服務等經常性收入的占比只有57%,而到2014年這一比率已經增加到了70%。經常性收入指的是工具、配件等耗材收入以及維保、培訓等服務收入。

由于達芬奇機器人的器械安全直接關乎到人的安全健康,直覺外科公司對機械臂手術刀等耗材產品作了嚴格的使用限制,這個器械上面安裝了記憶芯片,每插在機器人上一次,芯片就會計數+1,10次以后機器人就不能使用這個器械了,目的之一是intuitive公司多賺錢,因為這個是個耗材必須從他們公司買,目的之二是避免器械里面結構故障,造成手術危險。

10次手術過后機器人就會自動鎖死,必須更換新的機械臂后才能重新開機,這項規定讓達芬奇手術機器人的開機費非常高(平均為4-6萬左右),這增加了患者的使用成本,但是對于直覺外科公司來說,卻是保證穩定營業收入的一大好方法。

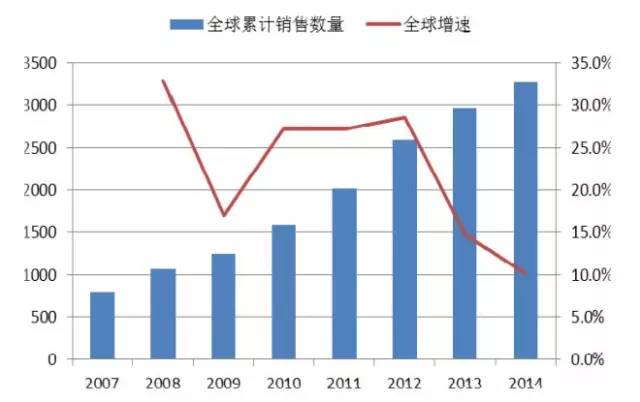

據統計,每一例手術,需要消耗的耗材就價值700-3200美元,按每臺手術機器人一年執行200個手術來計算,每臺機器人的工具配件收入可以達到14萬-64萬美元,每臺機器人每年的協議服務達10萬-17 萬美元,這樣測算,每一臺達芬奇機器人的經常性收入可以達到24萬-81萬美元,按平均值50萬美元來測算,若復合上述假設,則現有達芬奇機器人每年可產生經常性收入3200*50萬美元=16億美元,與2014年的實際數據較為接近。

手術機器人相對人手最大的優勢就在于它的精確性和微創性,所以在處理一些復雜手術的時候(如手術區有大量神經末梢)會有很大的優勢,隨著醫療技術,手術儀器的不斷進步,手術后的不良反應率正逐漸下滑,若能大規模普及手術機器人,開展微創手術,不良反應率還會大大下降。

目前醫療外科手術機器人最主要的應用領域在泌尿外科和婦科手術。婦科手術自2009年后取代泌尿科手術成為占比最大的手術類型,其次是泌尿科手術,普通外科第三,但增長速度最快。在美國,前列腺手術和子宮切除的滲透率都超過70%,而在歐洲和其他發達國家,滲透率則明顯偏低。

達芬奇機器人之前執行的手術更集中在一些癌癥和復雜精密手術,自2000年開展首例手術機器人前列腺癌根治性切除以來,北歐國家超過一半以上的前列腺手術由手術機器人完成。而在美國,這個比例高達83%,使用達芬奇機器人進行前列腺手術已成為一種“標準術”。

在美國的一些一流醫院,機器人做微創手術的比例已經超過全院外科手術的50%,很多接受達芬奇手術的病人,可以做到手術后24小時出院,因為傷口小,損傷小,恢復就非常快。目前在中國等新興市場,由于裝機數量的局限,手術滲透率還很低,達芬奇機器人相對人手的優勢是顯而易見的,所以未來將會有很大的市場需求空間。

截止2014年,直覺外科公司已經銷售達芬奇手術機器人系統3266臺,其中美國2223臺,歐洲549臺,日本191,其它地區301臺。累計銷量自2008年超過1000臺以來,連續幾年均保持高速增長,但是從2013年開始增速放緩,2013年達芬奇機器人全球裝機量達2966臺,2014年達3266臺,增速10.1%。

從地區分布可以看出,達芬奇機器人的主要市場還是在美國,在全球其他地區的推廣速度偏慢,很大一個原因是其高昂的售價。隨著裝機量的不斷上升,達芬奇機器人執行的手術數量也迅速增加。2014年,使用達芬奇機器人進行的手術有57萬個,同比增長9%,增速較前幾年有所回落。平均每臺機器人每年要執行180例手術,將近2天一次的使用頻率。

達芬奇手術系統已經通過FDA許可的手術類型有腹腔鏡、婦科、胸廓、泌尿外科、心臟手術等,其中主要的應用目標市場為:婦科、泌尿外科、泌尿外科、心臟手術。

目前婦科手術是使用達芬奇頻率最高的手術,2014年達芬奇機器人在美國完成了23.5萬例婦科手術(2013年24萬例,2012年22.2萬例)。普通外科是第二大、也是發展最快的手術類型,2014年完成了110.7萬例普通外科手術。隨著第四代產品技術的進一步提升,達芬奇手術機器人的應用范圍將更為廣泛,對其銷量也會有一個較大的促進作用。

當然除了技術、用戶黏性等核心競爭力外,直覺外科公司近年來也面臨著一系列的問題。主要來自于醫療事故的法律糾紛以及美國的新醫保政策。

2014年有直覺外科公司有93個法律糾紛,基本來自手術醫療事故,公司支付了7700萬美元來和解這些訴訟。奧巴馬的醫療改革法案也對公司的產品銷售有一定影響:奧巴馬上任之后力推的醫療改革法案(Affordable Care Act)于2012年正式在國會通過,該法案的核心思想在于人人強制醫保,這會讓一些醫院面臨一定的預算壓力,從而減少高端設備的采購。

達芬奇機器人高昂的手術費用也是阻礙其大規模推廣的一大原因。

機器人的機械臂是一種高值耗材,使用時臨時安裝到機器人上,每條機械臂有使用次數限制,10次后便不能繼續使用。機械臂的價格大概每條10萬軟妹幣,每臺手術平均至少要使用4條臂,所以開機費用4-6萬大概就是從這來的。機器一直處于開機狀態本身就有損耗,壞了的話維修費用遠勝機械臂。實際使用中,每臺手術結束后都是要關機的。

機械臂是這里的核心部件,看起來很像腹腔鏡器械,通用有針持、抓鉗、剪刀等不同的臂,位置可互換。與腹腔鏡器械不同的是,每條臂都有很多小的關節,可以完成各種復雜到人手有時都無法完成的動作。

達芬奇手術機器人的市場目前還是以美國本國市場為主,收入占比大于七成。

在美國,達芬奇機器人已經非常普及,在包括社區醫院在內的全國5000多家醫院里,達芬奇機器人的裝機量已經達到2200多臺,只要是略具規模的醫院,肯定會配備達芬奇機器人。

除了美國本土市場外,另一個較大的市場是歐洲市場,也是達芬奇最先開拓的市場,在獲得FDA的510 k認證之前,達芬奇機器人就拿到了歐盟的CE認證,從而打開了歐洲市場,相對于美國市場來說,歐洲市場還有很大的發展潛力。

而在中國,則完全不同。

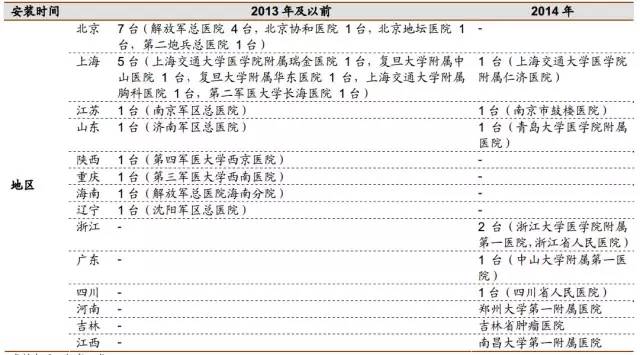

達芬奇機器人在中國的唯一代理商是美中互利公司。

自2006年解放軍總醫院引進第一臺達芬奇手術機器人以來,達芬奇機器人已經進入中國十年。然而由于達芬奇手術機器人屬于甲類大型醫用設備,國內任何醫院引進該設備,均需衛計委直接批準,所以引入速度一直較慢,自2006年引入第一臺達芬奇機器人以來,中國大陸目前的總裝機量還不到40臺,從達芬奇機器人數量也可以從側面看出各地醫療水平高低。

若在海外市場尤其是中國等新興市場開拓上能繼續取得突破,每年銷售的達芬奇機器人保持在500臺左右,則直覺外科公司的營業收入能增速能保持在20%左右。

達芬奇機器人由于其領先的技術優勢,目前幾乎沒有競爭對手。

然而,ISGR并不是第一個研制出手術機器人的公司,94年研制出AESOP機器人、98年更高級的ZEUS機器人的computer motion 公司比ISGR更早進入市場,不過,因其產品一直沒有獲得FDA認可。所以遲遲沒有打開市場。

2000年直覺外科上市后,兩家公司開始了專利之爭,在2003年,ISGR收購了微創手術機器人先驅computer motion,ZEUS的技術也被移植到達芬奇機器人中,直覺外科公司通過并購的方式消除了最大的競爭對手。至此,世界范圍內微創手術機器人達芬奇一家獨大,已經橫行霸道吃肉數十年。

當然,世界范圍內也有很多家公司看上了這塊肥肉市場,包 括三星,庫卡,德國某公司,韓國某公司,強生+Google等等很多巨頭都已經投入研究,不過卻對ISGR已有的地位無法形成太大的壓力,就是占據金融交易終端的彭博社一樣,習慣一旦養成將很難更改。

國內方面,號稱是收編了哈工大某機器人研究團隊的博實股份近期股票不斷漲停,由此可見投資者對于機器人概念的瘋狂程度。

作為A股唯一醫療機器人企業。目前該公司已完成第二代樣機的產品定型,即將進入型式檢驗,在申請臨床實驗許可證后,將開展臨床實驗。如進展順利,需要2~3年時間才能取得醫療器械產品注冊,因而短期內不會有業績貢獻。

但如果產品驗證成熟(直接競爭對手是美國達芬奇的醫療機器人),未來將能夠提供腹、胸、盆腔外科手術一攬子解決方案,覆蓋普通外科、胸外科、泌尿外科、婦科等十余個外科手術科類,應用前景廣闊。

用一句話形容ISGR目前的狀況就是:縱橫江湖三十余載,生平求一敵手而不可得,誠寂寥難堪也。

信息來源:醫療器械創新網

|